地價稅繳了沒?地價稅優惠、繳納時間、查詢資訊一次打包!

地價稅優惠資訊不私藏,繳納時間、查詢方式一次告訴您!

每年11月都會課徵地價稅,只要持有一件房子,每年都必須繳納;隨著市中心、但花區的地價攀升,地價稅的稅基變得越來越高,稅額也越來越重;許多首購族買房時專注於當下房價,而忽略未來持有的成本可能超出預期,這篇就要來跟大家分享地價稅並學會如何計算!

地價稅定義

地價稅由各地方主管稽徵機關,依據地政機關所編送之地價歸戶冊及地籍異動通知資料核定,地價稅為「地方稅」,是依土地所在地分別計算,假設你有兩筆土地位於不同縣市,將會收到兩張地價稅繳款書。同時也屬於「持有稅」,不論是否有買賣,當「持有土地者所有權者」都需要繳納,在「每年11月」開徵,會依據土地的使用用途不同而有差異。

| 8/31納稅義務基準日 | 08/31之前登記完畢,地價稅由賣方繳納。08/31之後登記完畢,地價稅由買方繳納。 |

| 9/22稅捐優惠減免申請期限 | 土地所有權人應於9/22前提出申請(每年地價稅開徵前40日) |

貼心提醒:2023年地價稅於11月1日正式開繳,各地稅務機關已寄發稅單,繳費期限至11月30日止,逾期超過2日,民眾須加徵滯納金,最高加徵至15%,若超過當12月30日最後期限則被移送強制執行。

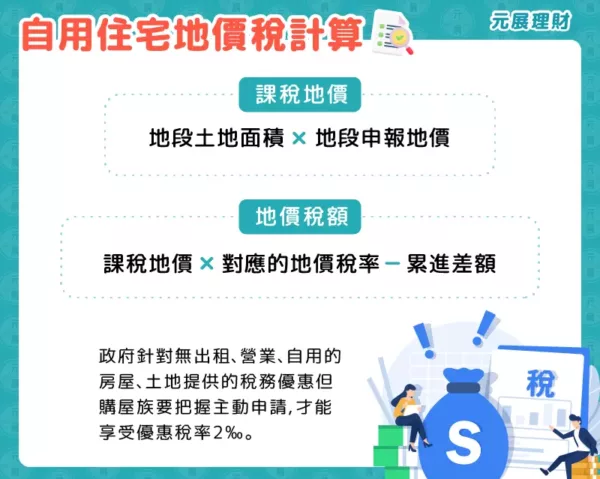

自用住宅地價稅如何計算?

自用住宅地價稅優惠是政府針對無出租、營業,自用的房屋、土地提供的稅務優惠,但購屋族要把握主動申請,才能享受優惠稅率2‰。

計算方式:

課稅地價=地段土地面積 × 地段申報地價

地價稅額=課稅地價 × 對應的地價稅率 – 累進差額

價稅基本稅率為千分之十,納稅人如果在同一縣市擁有的土地地價總額超過累進起點地價者,依超過累進起點地價的倍數,按累進稅率課徵,稅率自 10‰累進至55‰。各縣市的累進起點地價每兩年調整一次,且不同縣市的累進起點地價差異蠻大,計算基礎是以各縣市土地7公畝(700平方公尺)之平均地價為準,不含工業用地、礦業用地、農業用地及免稅土地在內。

地價稅自用住宅優惠稅率

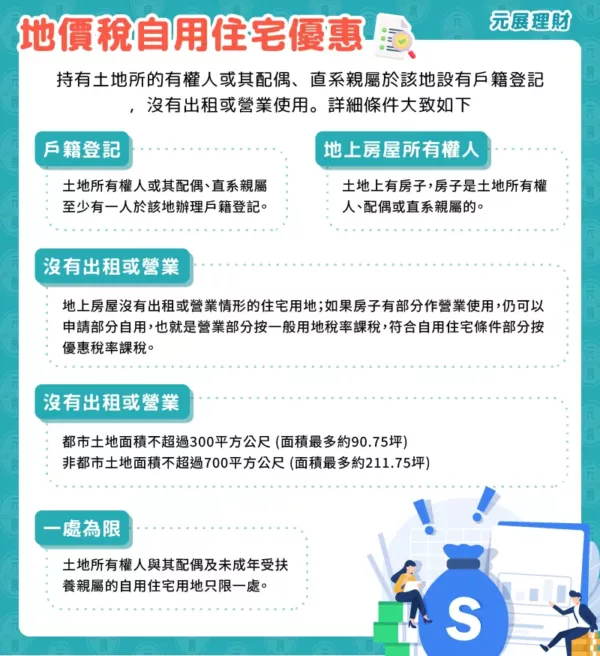

那要怎麼樣才能享有優惠稅率呢?基本上,持有土地所的有權人或其配偶、直系親屬於該地設有戶籍登記,沒有出租或營業使用。詳細條件大致如下:

- 戶籍登記土地所有權人或其配偶、直系親屬至少有一人於該地辦理戶籍登記。

- 地上房屋所有權人土地上有房子,房子是土地所有權人、配偶或直系親屬的。

- 沒有出租或營業地上房屋沒有出租或營業情形的住宅用地;如果房子有部分作營業使用,仍可以申請部分自用,也就是營業部分按一般用地稅率課稅,符合自用住宅條件部分按優惠稅率課稅。

- 一處為限土地所有權人與其配偶及未成年受扶養親屬的自用住宅用地只限一處。

- 面積限制都市土地面積不超過300平方公尺、非都市土地面積不超過700平方公尺;也就是說符合自用住宅的都市土地面積最多約90.75坪,非都市土地面積最多約211.75坪。

特別要留意的是,需要在每年開徵的月份前四十天(9月22日)準備資料申請喔!不然就要等明年才適用了。

地價稅自用住宅三大注意事項

掌握符合資格條件

自用住宅地價稅優惠資格要求較為嚴格,本人或配偶、直系親屬要於該地辦妥戶籍登記,本人、配偶及未成年受扶養親屬以一處為限,房屋稅則有3戶額度,長輩如父母、祖父母則可分別設籍,同樣可享有自用住宅優惠稅率。

善用疫情優惠政策

有登記到嗎?財政部今年有發布函釋說明,若原有土地有適用地價稅自用住宅用地的稅率,卻在2020年至2021年,因疫情影響而無法返國申請優惠稅率者,或者戶籍遭強制遷出以致土地不符設籍要件,被迫改為一般用地稅率課徵,設籍人可以在2023年9月22日前向土地所在地的稽徵機關檢附相關文件提出申請,經審核認準後2021年及2022年的地價稅仍可以享有2‰的優惠稅率,別忘記多加利用!詳細資訊可以前往財政部防疫紓困地價稅課徵說明頁面觀看喔!

全國以一處為限

夫妻結婚前已各自擁有依自用住宅優惠利率課徵的地價稅的房屋,婚後即使也仍有在各自的房屋設立戶籍,依法也只能僅能其中一間課徵自用住宅的優惠利率。

夫妻各有一間房屋該怎麼申報自用地價稅率呢?

成年子女、長輩如父母、祖父母則可分別設籍,同樣可享有自用住宅優惠稅率唷。

特殊用地地價稅優惠

如有符合下列情形之土地,也可以於9月22日前申請減免地價稅:

- 無償供公眾通行的道路土地,且非屬建造房屋應保留之法定空地。

- 供公共通行之騎樓走廊地。

- 都市計畫公共設施保留地,在保留期間未作任何使用並與使用中之土地隔離者。

地價稅稅率計算公式

地價稅稅率:一般用地

地價稅一般用地的各縣市累進起點地價均不相同,但後面的公式是一樣的!建議可以先查好各縣市的累進起點地價就可以自己驗算,很方便喔!

| 級別 | 計算公式 |

| 第1級 | 應徵稅額=課稅地價(未超過累進起點地價)×稅率( 10/1000 ) |

| 第2級 | 應徵稅額=課稅地價(超過累進起點地價 < 5倍)×稅率(15/1000) -累進差額(累進起點地價×0.005) |

| 第3級 | 應徵稅額=課稅地價(超過累進起點地價5倍~10倍)×稅率( 25/1000 ) -累進差額(累進起點地價×0.065) |

| 第4級 | 應徵稅額=課稅地價(超過累進起點地價10倍~15倍)×稅率( 35/1000 ) -累進差額(累進起點地價×0.175) |

| 第5級 | 應徵稅額=課稅地價(超過累進起點地價15倍~20倍)×稅率( 45/1000 ) -累進差額(累進起點地價×0.335) |

| 第6級 | 應徵稅額=課稅地價(超過累進起點地價 >= 20倍)×稅率( 55/1000 ) -累進差額(累進起點地價×0.545) |

地價稅稅率:特殊用地

地價稅除了一般的稅率之外,也有特殊使用的的土地稅率。其中稅率可以最低的當然是自用住宅用地,所以在每年9月22日前,要記得去確認是否已經登記成自用住宅用地了!

| 適用土地的類別 | 稅率 |

| 自用住宅用地、勞工宿舍用地、國民住宅用地 | 2/1000 |

| 公共設施保留地 | 6/1000 |

| 公有土地、事業直接使用土地,如工業用地等 | 10/1000 |

| ・累進起點地價以各直轄市或縣(市)土地 7 公畝(700 平方公尺)的平均地價為準。 ・累進起點地價土地計算不包括工業用地、礦業用地、農業用地及免稅土地。 ・各縣市累進起點地價均不相同。 | |

地價稅的納稅義務人有那些呢?

地價稅的納稅義務人可分為以下4大類:

- 土地所有權人

- 土地所有權屬於公有或公同共有者,以管理機關或管理人為納稅義務人

- 土地所有權屬於分別共有者,以共有人各按其應有部分為納稅義務人

- 典權人

- 設有典權的土地

- 承領人、耕作權人

- 承領土地

- 承墾土地

- 受託人

- 信託土地

而地價稅是以每年 8 月 31 日為地價稅「繳納義務基準日」,若在年度中有轉移產權,就要用8月31日當天土地登記簿的土地所有權人去認定,來負責繳納全年度的地價稅喔!然後9月1日後買屋的屋主是不需要繳納當年度的地價稅的~要留意喔!

地價稅查詢哪裡看?

如果想要知道自己今年需要繳納多少地價稅的民眾,現在也可以透過線上查詢喔!直接上「線上查繳稅系統」登錄資料,就可以馬上查到相關稅務資訊。

地價稅計算線上查

幫大家整理六督地價稅線上試算系統,可以直接查詢,更便利喔!

地價稅繳納時間?

地價稅每年徵收一次,繳納期間為每年11月1日~11月30日,課稅所屬期間為每年1月1日~12月31日。地價稅逾期繳稅,每超過2日按照應納稅額加徵1%滯納金,最高加徵15%,超過30日不繳納,會移送強制執行,需要多加注意!

地價稅繳納方式有哪些?

- 金融機構(郵局除外)

- 便利商店(限 3萬元以內)

- 長期約定轉帳(須開徵 2 個月前完成申請)

- 自動櫃員機(ATM)轉帳

- 電話語音(信用卡、活期(儲蓄)存款帳戶轉帳)

- 網際網路(信用卡、晶片金融卡轉帳、活期(儲蓄)存款帳戶轉帳)

- 電子支付帳戶轉帳

地價稅常見問題

不只一棟房 會收到幾張地價稅單?

地價稅不像房屋稅以每一戶門牌開立一張房屋稅稅單,是採用「歸戶納稅」,是每一個直轄市或縣 (市) 轄區內一張。舉例來說,如果有五間房分別在台北中山、新北新店、新北淡水、桃園中壢、新竹東區,就會有4張地價稅單。

沒收到地價稅單或是稅單不見了,可以補發嗎?

可利用電話、傳真、臨櫃、通訊或網路方式向各稅捐稽徵處申請,申請時請提供納稅義務人姓名、身分證統一編號及土地坐落。

理債不迷路,元展最懂你的貸理人

負責繳納應付稅款是義務,但也不要讓自己造成經濟上的負擔喔!若有其他相關資金需求都歡迎直接與我們聯繫!免費諮詢幫您解決!3分鐘一次搞定。

- 免費諮詢專線:0800-699-580 元展理財|最懂你的貼心貸理人

- 線上真人諮詢點我加入元展理財LINE官方帳號 (ID:@a588)(前面記得加"@")

- 或填寫下方表單由專人為您聯繫

透過以上三種方式可以幫您免費諮詢貸款相關問題!