辦信用卡條件與準備文件一次看,要有存款才能辦卡嗎?

信用卡種類琳瑯滿目,辦信用卡條件到底有哪些?一篇一次說給你聽!

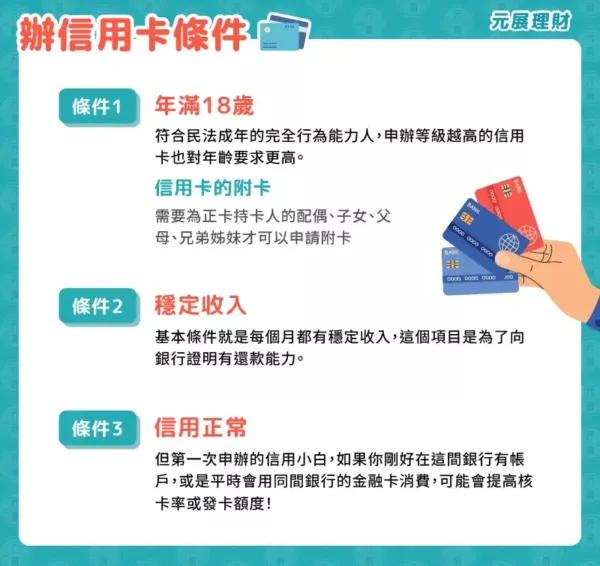

辦信用卡條件有哪些?

信用卡種類琳瑯滿目,申辦信用卡條件主要有三大項目,一次整理給大家看喔!

辦信用卡條件1-年滿18歲

辦信用卡需要符合民法成年的完全行為能力人,年滿18歲才可以進行申辦。現在有些銀行還會要求持卡人年齡上限(70歲以下),申辦等級越高的信用卡也對年齡要求更高。

信用卡的附卡誰能辦?

需要為正卡持卡人的配偶、子女、父母、兄弟姊妹才可以申請附卡,同時附卡持卡人年齡須年滿十五歲可以辦理,其中未滿十八歲的未成年需要法定代理人或監護人共同簽名同意(已婚者不須父母簽名),且須正本寄回申請。特別補充,正卡及附卡之權利義務基本上是相同的,但若正卡掛失,附卡將不能使用,附卡掛失則不會影響正卡。

辦信用卡條件2-穩定收入

若是上班族,基本條件就是每個月都有穩定收入,且年收入大於新台幣二十萬元整;若是社會新鮮人,會建議可以工作滿六個月以上再去辦理信用卡,較能證明自己有穩定收入。這個項目是為了向銀行證明有還款能力;若是學生族群基本條件建議年收入大於新台幣十萬。

辦信用卡條件3-信用正常

一般來說銀行可能會用「聯徵紀錄」來檢視大家申辦過的信用卡、貸款記錄等,但第一次申辦信用卡的人大多都不會有在銀行借貸的經驗,因此銀行比較難進行信用評分,也就是信用小白,這時候如果你剛好在這間銀行有帳戶,或是平時會用同間銀行的金融卡消費,可能會提高核卡率或發卡額度!

延伸閱讀:個人信用聯徵分數提高的8個方法-5分鐘就搞懂信用加分方法

辦信用卡資料要準備那些文件?

申辦信用卡資料準備,一次彙整給大家參考!依據不同的身分跟卡別,所需要的資料也會有點不一樣。

本國人信用卡正卡申請資料

- 身份證明文件

- 身分證正反面影本

- 第二證件正面影本 (有照片之健保卡、駕照或護照內頁)

- 財力證明文件

受雇員工:

- 所得清單

- 最新年度扣繳憑單

- 薪資轉帳之存摺紀錄:完整且連續三個月不中斷,可為

- 存摺封面及內頁明細

- 網路銀行的帳號戶名資訊及明細

- 薪資單:近三個月薪資單及識別證非受雇員工: 一般存摺紀錄 租金收入證明

非受雇員工:

- 一般存摺紀錄

- 租金收入證明

本國人信用卡副卡申請資料

- 本人之身分證正反面影本

- 若為主卡人之父母親或兄弟姐妹,需另行附上主卡人之身分證正反面影本

- 若為主卡人配偶的父母親,需另行附上主卡人與主卡配偶之身分證正反面影本

外國人正卡申請

- 身份證明文件

- 中華民國居留證影本

- 護照影本

- 財力證明文件

受雇員工:

- 所得清單

- 最新年度扣繳憑單

- 薪資轉帳之存摺紀錄:完整且連續三個月不中斷,可為

- 存摺封面及內頁明細

- 網路銀行的帳號戶名資訊及明細

- 薪資單:近三個月薪資單及識別證非受雇員工: 一般存摺紀錄 租金收入證明

非受雇員工:

- 租金收入證明

- 公司負責人請加附經濟部資訊網站查詢的公司登記資料及401稅單

辦信用卡戶頭要有多少錢

最低年收入銀行規範約落在20萬元左右。而每一張信用卡有不同的別等級,頂級的無限卡、世界卡,到一般的御璽卡、白金卡、普卡等等,其中所規定的年收入就不一樣。

但是,年收入有沒有達標,並不是銀行審核的唯一標準喔!倘若你就算年收入達標,但收入不穩定或是有遲繳以及不良還款紀錄,銀行也不會通過信用卡審核。

辦信用卡財力證明也很重要?

前面有提到,辦信用卡條件就是要有穩定收入,所以必須要提供財力證明去向銀行展現你具備還款與借貸的條件。

財力證明有很多種,比如:薪轉存摺、扣繳憑單、薪資單、存款明細(活存、定存)、房屋、地價稅單或不動產權狀等等都是財力證明的文件。

大多數銀行都會以薪轉戶存摺為主,要申辦人提供存摺封面、明細影本,以證明申請人有穩定收入跟還款能力,而扣繳憑單、薪資單也是同樣道理。

倘若是自由業或是家庭主婦,沒有公司薪水轉帳該怎麼辦?建議提供平時與銀行往來的紀錄,比如有銀行活存紀錄、定存,或是有一筆夠大的存款金額,有些還可以提供所得稅清單,這些都可以作為財力證明。不過,每家銀行存款證明額度不一樣,在申請前記得詢問銀行喔!

延伸閱讀:無財力證明可以貸款嗎?89%的人這樣做!

辦信用卡多久會收到?

從申請到核准、寄發卡片時間平均是7~10天,目前各大銀行的網站上也能夠線上查詢信用卡辦卡進度,可以多加利用!現在申請信用卡除了直接帶著資料去銀行領號碼牌之外,在網路上也非常便利的申請,網頁會自動跑出申請單與需要上傳的資料,這樣就不用擔心東西忘記帶要再跑一趟。

辦信用卡額度是怎麼決定的呢?

銀行收齊資料會進行聯徵紀錄的調閱,可以查到申請人辦過多少信用卡、貸款紀錄、欠款或呆帳等等;同時也會依照申請人的信用評分、收入、職業…等等,來決定要發多少額度的信用卡。

當申請人對於額度有疑慮,都可以致電給發卡銀行要求提高額度,有可能會需要請申請人補其他財力證明,或是再次查閱申請人的信用卡使用紀錄,若表現都良好就有可能會提升額度喔!

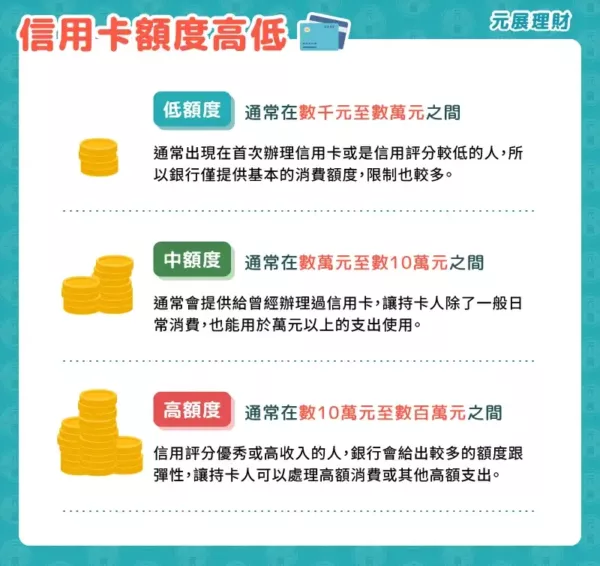

信用卡額度高低怎麼區別? 信用卡常見的額度範圍大致可分為三個區間:

低額度(通常在數千元至數萬元之間)

通常出現在首次辦理信用卡或是信用評分較低的人,所以銀行僅提供基本的消費額度,限制也較多。

中等額度(通常在數萬元至數 10 萬元之間)

通常會提供給曾經辦理過信用卡或信用評分良好的人,算是銀行提供的一般標準信用卡額度範圍,讓持卡人除了一般日常消費,也能用於萬元以上的支出使用。

高額度(通常在數 10 萬元至數百萬元之間)

通常會提供於信用評分優秀或高收入的人,銀行會給出較多的額度跟彈性,讓持卡人可以處理高額消費、旅行或其他高額支出。

不過實際額度範圍還需要因各家銀行規範不同,也跟個人條件差異有關喔!持卡人也可以透過提高信用評分、提高收入水平或向銀行申請提高額度,來增加信用卡的額度,去選擇適合的信用卡額度。

辦信用卡6招提高成功率

- 選擇薪轉戶的銀行:因為銀行可以查到有穩定的薪水轉入,因此如果是小白第一次申辦,可以挑選薪轉銀行的信用卡,過件機率較高!

- 申辦數位帳戶且同時辦信用卡:主要是能所短時間,因為銀行對你已經有基本了解了,程序會比較簡單。

- 選擇存款較多的銀行,更容易通過。

- 申辦聯名卡,這類卡片通常過件率更高。

- 選擇「新上市」的信用卡申辦,銀行可能為了提升發卡量稍微降低門檻。

- 不要3個月內申請3間以上銀行信用卡。

辦信用卡的兩大好處

累積回饋

信用卡最直觀的好處就是各項回饋了,一般消費1~3%的回饋累積下來很可觀,加上信用卡與各商家的合作優惠,能夠根據消費需求選擇特定方面高回饋的信用卡,無論是出國、搭車、購物、還是用行動支付,你都能在各家銀行的卡片中找出一張最適合你的。

累積信用評分

信用卡還有一個很重要的優點就是可以累積「信用評分」,準時繳費不動用循環利息,都可以在聯徵紀錄上累積信用評分,未來申請貸款都會更順利。

辦信用卡常見問題

辦信用卡一定要有同家銀行的戶頭嗎?

不用喔! 銀行並沒有規定辦信用卡一定要開該行帳戶,只是行員可能會順便詢問,這樣一來繳卡費方便,二來搭配帳戶可能會有一些回饋之類的優惠。不過,信用卡繳費方式非常多,即便是線上轉帳,也不見得要用同一家銀行的帳戶。

家庭主婦能辦信用卡嗎?

家管、家庭主婦申請信用卡也是有機會能核卡的! 除了基本的年齡限制外,家管、家庭主婦可以針對財力證明方面,提供近3 ~ 6 個月存款往來,來作為財力證明。建議也能從百貨賣場聯名卡入手,培養良好信用。

沒存款可以辦信用卡嗎?

沒有存款銀行會擔心是否能償還信用卡的預先消費金額,所以還是有固定工作收入3~6 個月再做申辦為佳。

什麼原因會辦信用卡被婉拒?

被銀行婉拒的原因可以從三個方面來看:聯徵報告、債務及償債力,若覺得有困惑點,其實可申請補件或翻案再審,還是有機會闖關成功。核卡被拒常常是「聯徵分數不足」,若持卡人曾有過遲繳或拒繳卡費紀錄,或曾預借現金、信用貸款、債務協商,都會顯示在聯合徵信中心報告中

理債不迷路,元展最懂你的貸理人

辦信用卡進行消費,已經是行之有年的消費模式,開心消費也別忘記衡量自己的能力,若有其他相關資金需求都歡迎直接與我們聯繫!免費諮詢幫您解決!3分鐘一次搞定。

- 免費諮詢專線:0800-699-580 元展理財|最懂你的貼心貸理人

- 線上真人諮詢點我加入元展理財LINE官方帳號 (ID:@a588)(前面記得加"@")

- 或填寫下方表單由專人為您聯繫

透過以上三種方式可以幫您免費諮詢貸款相關問題!